近来,宠物食品企业业绩和股价呈现“高光”时刻。

公开资料显示,中宠股份上半年营收15.9亿元,同比增长26.42%,净利润同比增长4.88%;佩蒂股份营收8.46亿元,同比增长18.93%,净利润同比增长37.21%。刚刚登陆资本市场的源飞宠物股价已翻倍;中宠股份和佩蒂股份近几个月以来股价也大幅上涨。

《2021年中国宠物行业白皮书》显示,在中国城镇家庭中,宠物猫的数量是5806万只,犬的数量是5429万只。在“爱宠风潮”下,中国宠物经济产业规模迅速增长。这其中,宠物食品赛道在整个宠物行业中显得尤为突出。贝恩研究报告预计,到2025年,中国宠物食品市场规模或将达到1500亿元。

千亿元级别的市场也吸引了越来越多的企业驶入该赛道。

一直以来,进口品牌以监管标准高、原料好、品控稳定成为众多宠物主的优先选择。以玛氏、雀巢普瑞纳为代表的外资企业正在加码布局中国宠物食品市场。

2020年,雀巢旗下普瑞纳斥资6亿元扩建天津工厂的宠物食品产能;2021年,又增资2.3亿元,布局高端及超高端宠物食品产业链。同时,海外高端品牌进军中国宠物食品市场的野心越来越强,以渴望、巅峰等为代表的众多进口高端品牌近几年在中国市场中混得风生水起。

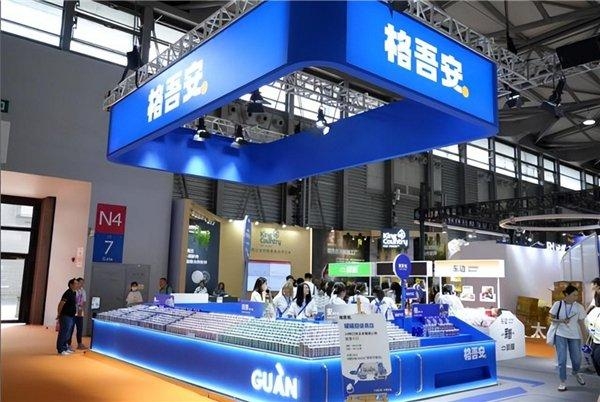

随着市场需求的快速增长,国产宠物食品品牌也越来越多地走入消费者的视线中。大量新品牌以高性价比打开市场,凭借新颖的电商流量打法脱颖而出。

2017年,给海外品牌代工起家的佩蒂和中宠先后上市;今年,路斯股份晋升北交所“宠物食品第一股”,乖宝、福贝等生产企业也在排队递交IPO申请。天眼查数据显示,我国现有超104.9万家宠物食品相关企业,2021年注册企业数量超过74万家。

资本也开始关注国产宠物食品市场。公开数据显示,2021年起,宠物赛道的投融资事件超过70余笔,其中关于宠物食品的项目近30个。2022年后,宠物食品行业再度进入“小阳春”, 伯纳天纯、肉垫、豆柴宠物等先后获得融资。

电商的兴起,给国产品牌提供了机遇。Euromonitor 数据显示,2013年至2021年,中国宠物食品市场电商渠道占比由10.1%提升至45.4%,2021年更是达到61%。

然而,电商渠道竞争又带来极度“内卷”。不少宠物食品企业都主动或者被动地卷入电商“价格战”中。畸形的竞争也使国产宠物食品出现以次充好、原材料劣质、产品变质、混有异物等乱象。

据了解,今年上半年,全国消协组织受理宠物类投诉6617件,同比增长约89.17%,其中宠物食品安全成为消费者投诉的主要问题。

可以说,食品安全已成为国产宠物食品发展的一道“生命线”。标准不健全,缺乏严格有力的行业标准成为主要制约因素。有业内专家呼吁,应从生产、加工、质量检测等方面形成具有强制力的国家标准和监管规范。

尽管在很多方面与进口产品仍有所差距,但从现阶段看,国产宠物食品正在踏上崛起之路。随着越来越多国产宠物食品品牌不断涌现,供应链趋于同质化,竞争也将日趋激烈。不管是产品研发、生产品控、还是渠道布局,都成为新品牌在发展中绕不过的槛儿。谁能解决上述问题,谁就可能在赛道中占据有利位置。

来源:工人日报